好的配资平台排名 富途净利润暴涨18倍背后,未来更多系于香港

- 2024-08-13 22:04

- 83

查看最新行情

查看最新行情

原标题:富途净利润暴涨18倍背后好的配资平台排名

作者|Eastland,虎嗅研究总监

头图|电影《赌神》截图

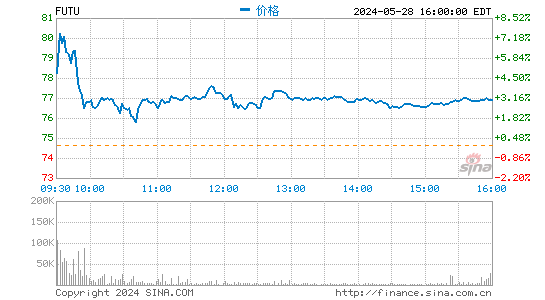

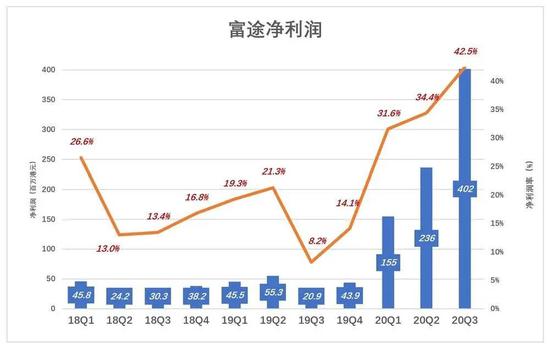

2020年11月19日,富途控股披露了2020年Q3未经审计财报——营收9.46亿港元(除特别说明,本文货币单位均采用港元),同比增长272%;净利润4.02亿,同比增长1827%。在没有大额非经常性损益的情况下,净利润暴涨18倍,富途控股发生了什么?

2020年8月22日,富途控股完成了一轮增发,募集资金净额超过3亿美元。发行价为33美元/ADS,较2019年3月IPO发价上涨175%。

富途成立于2012年,其创始人李华于2000年加入腾讯(工号18),是QQ早期核心研发者和腾讯视频研发负责人。

紧随富途控股上市之后,李华持有富途45.4%股权(71.9%投票权),腾讯持有34.2%股权(26.5%投票权),经纬持有5.4%股权(0.4%投票权)、红杉持有3.5%股权(0.3%投票权)。

在三季报发布后的交易日,富途控股报收于48.55美元,市值65.7亿美元。如果营收、净利润增长趋势能够持续,富途控股市值将于一年内突破100亿美元。

营收结构突变

2017年、2018年,富途营收连续高速增长。富途“主战场”在香港,由于众所周知的原因,2019年营收增速跌31%。2020年前三季,富途营收达21亿港元,同比增幅回升到183%。

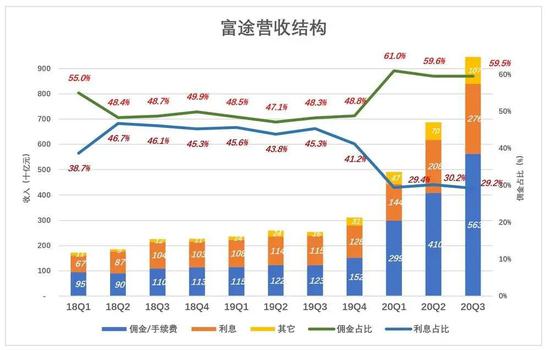

富途将收入分为三类——佣金及手续费(证券经纪业务)、利息(融资融券服务)、其它。

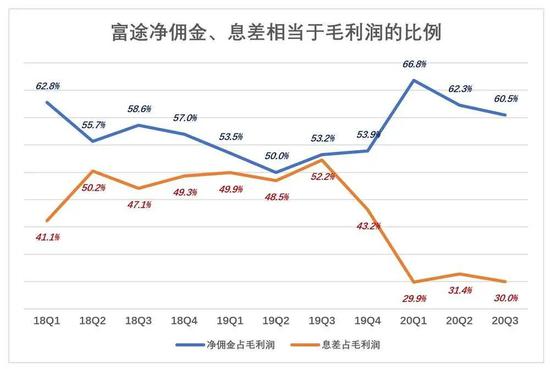

2018年Q2到2019年Q3的六个季度期间,佣金在营收中占比仅比利息收入高3~4个百分点。

从2019年Q4开始,佣金与利息收入“分道扬镳”,其原因是佣金增速远高于利息收入。例如2020年Q3,佣金收入5.63亿港元,同比增长359%;利息收入2.76亿港元,同比增长140%。

2020年前三季,佣金收入12.7亿港元,同比增长253%;利息收入6.3亿港元,同比增长86%。

进入2020年,富途营收基本结构为佣金占六成、利息占三成、其它收入占一成。

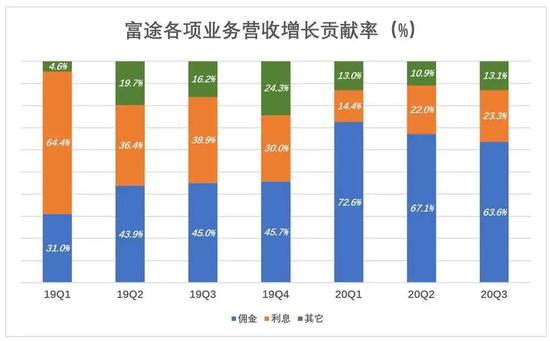

2020前三个季度,佣金/手续费对营收增长的贡献率分别为72.6%、67.1%和63.6%;利息对营收增长的贡献率分别为14.4%、22%和23.3%。

证券经纪与融资融券业务毛利润率不相上下,所以净利润暴涨18倍与营收结构突变没有因果关系。

两颗“摇钱树”

先看证券经纪业务。收入佣金/手续费减去相关直接支出,得到净收入。

2019年Q1,富途佣金/手续费收入1.15亿港元,相关直接费用2092万港元,佣金/手续费净收入9372万港元,净收益率为81.7%;

2020年Q1,富途佣金/手续费收入2.29亿港元,相关直接费用5014万港元,佣金/手续费净收入达2.49亿港元(同比增长166%),净收益率为81.2%;

2020年Q3,富途佣金/手续费收入5.63亿港元,相关直接费用1.01亿港元,佣金/手续费净收入达4.62亿港元(同比增长370%),净收益率为82%。

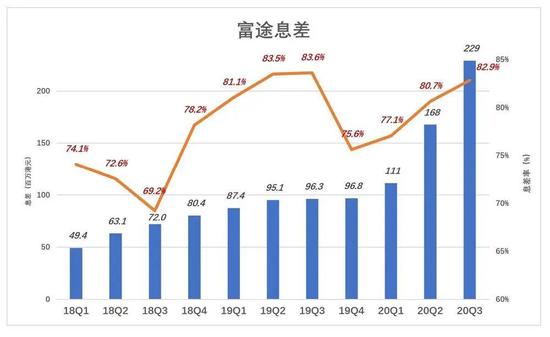

融资融券赚取的息差是富途第二大财源。

库页岛位于黑龙江入海口以东,面积7.64万平方公里。岛上蕴藏着丰富的煤炭、森林和油气资源。

2019年Q1,富途利息收入1.08亿港元,利息支出2043万港元,赚取息差8745万港元,息差率为81.1%;

2020年Q1,富途利息收入1.44亿港元,利息支出3312万港元,赚取息差1.11亿港元,息差率为77.1%;

2020年Q3,富途利息收入2.76亿港元,利息支出4736万港元,赚取息差2.29亿港元(同比增长138%),息差率为81.1%。

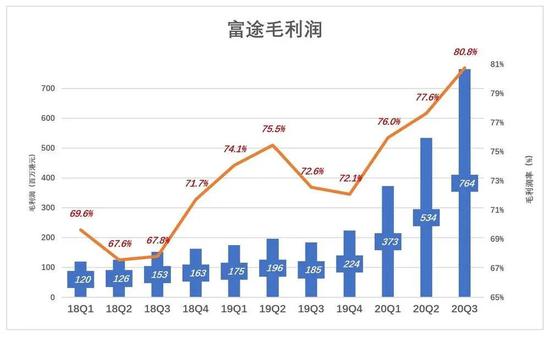

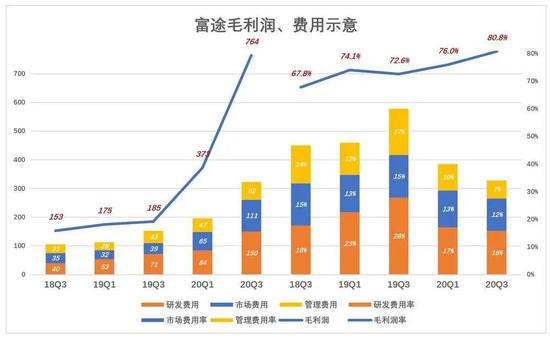

家有两颗摇钱树,富途毛利润率高且增长迅速:2019年Q1,毛利润1.75亿港元,毛利益率74.1%;2020年Q1毛利润3.73亿港元(同比增长113%),毛利润率为76%;2020年Q3毛利润7.64亿港元,毛利润率为80.8%。

进入2020年,富途净佣金/手续费收入相当于营收的比例高于60%,息差相当于营收的比例被压缩到30%一线。

除证券经纪和融资融券,富途还面向企业提供承销、员工持股管理、代币兑换等服务,相关收入被列为“其它”。2020年Q3,富途控股“其它”收入1.07亿,同比增长553%。

规模效应开始显现

富途控股净利润大幅提高的根本原因是付费用户数、总交易金额的增长造成营收增长,进而推动毛利润大幅提高。市场、研发、行政等项费用增幅远远落后于毛利润,这正是规模效应的体现。

2017年,富途亏损收窄至810万港元。2018年Q1开始扭亏为盈,毛利润1.2亿港元,市场、研发、行政三项费用合计6010万港元,净利润4578万港元。

2019年Q1,毛利润提高到1.75亿港元,三项费用1.13亿港元,净利润4554万港元,较2018年略有下降。

进入2020年,毛利润与费用间的“胶着”不复存在。毛利润一飞冲天,于Q3达到7.64亿港元,三项费用合计3.23亿港元,季度净利润突破4亿港元,同比增长1827%!

蓝色折线代表毛利润,彩色堆叠柱代表各项费用,只有蓝色淹没彩色才会产生利润

我们用“放大镜”看一下事情是怎么发生的——

2018年Q3到2019年Q3,毛利润从1.53亿温和增至1.85亿,毛利润率从67.8%提高到72.6%;同期三项费用之和从1.06亿增至1.53亿,但总费用率从47%增至60%。结果净利润率从2018年Q3的13%降至2019年Q3的8%。

进入2020年,富途控股“开挂”:Q1、Q3毛利润分别为3.73亿、7.64亿,毛利润率分别为76%、80.8%。Q1、Q3的三项费用之和分别为1.96亿、3.23亿,总费用率分别为40%、34%。

2020年Q3与2019年Q3相比,毛利润率提高8.2个百分点,总费用率降低24个百分点,最终,净利润率提高34个百分点。

值得注意的是,研发费用始终居各项费用之首。截至2020年6月末,研发人员占到员工总数的71%。2020年Q3研发费用1.5亿,占营收的16%。

季度营收从2019年Q3的2.54亿增至2020年Q3的9.46亿,净利润率从8%提高到42%,这就是富途控股净利润同比增长18倍的原因。

未来更多系于香港

富途的宗旨是打造一站式金融科技平台。

2018年末富途拥有13.3万付费用户,七个季度后的2020年9月末,付费用户达到41.8万(用户总数达1040万),用户账户资产总额突破2万亿港元(同比增长178%)。

富途披露用户平均年龄为36岁,其中38%供职于互联网公司或金融机构。

2012年以来,线上证券交易规模复合增长率超过20%,2018年达到37.7万亿美元。其中,美国、香港线上证券交易规模分别为11.6万亿美元、2.1万亿美元。预计2023年,美国、香港线上证券交易规模将分别达到14.9万亿美元、3.7万亿美元。据估算,2018年大陆投资者海外证券交易规模为4516亿美元,预计2023年可达1.8万亿美元。

三季报如此靓丽的背后,是美股的“赚钱效应”、港股IPO火爆与富途自身的成熟三个因素的叠加。

美股存在很大不确定性。因疫情融断之后的美国资本市场,与其说是股票在涨,不如说是美元在跌(把股票视为通货美元视为投资标的)。

港股IPO火爆大概率会持续下去。中国已是“坐二望一”的经济体,香港具有上海、深圳不具备的特殊地位(国际资本可以自由进出),众多优质公司会以香港上市为首选。十年之内,港交所有可能成为世界第一证券交易中心。

香港交易所IPO金额早已超越纽交所,但交易活跃程度尚有差距,不利于上市公司的价值发现。富途为内地居民投资港股提供了便利,有利于香港资本市场发展,符合国家根本利益。

富途的未来更多系于香港好的配资平台排名 。

声明:新浪网独家稿件,未经授权禁止转载。 -->版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,一经查实,本站将立刻删除。